El cuestionamiento de la globalización y el ascenso de los sentimientos proteccionistas es una reacción a la crisis de 2008.

Toda gran crisis económica es la consumación por extenuación del modelo de crecimiento que la precedió, y sus rasgos específicos responden a las vulneralidades y desequilibrios gestados durante la fase del auge. Por lo tanto, la respuesta intuitiva a la Gran Recesión y sus efectos destructivos es un impulso reactivo contra los fundamentos conceptuales que inspiraron el periodo de acumulación previa. Y el periodo precedente, que colapsó con el estallido de las burbujas crediticia, inmobiliaria y de deuda, fue el ciclo de la "hiperglobalización".

"Había un acuerdo sobre la globalización pero se ha perdido desde la crisis financiera", dijo en octubre el economista John Williamson, uno de los inspiradores del Consenso de Washington sobre libre comercio y desregulación que sirvió de guía a la gran fase de crecimiento global de los años 90 y 2000.

El malestar contra la mundialización de la economía se acrecentó aún más porque las recetas adoptadas en muchos países contra la crisis se parecen mucho en sus efectos a los síntomas más molestos de la internacionalización de las dos décadas precedentes. Las políticas de reformas y de austeridad reproducen la competencia global de los salarios, la devaluación interna, la precarización del empleo, los recortes sociales y la sustitución de capacidad adquisitiva por incentivos al endeudamiento. Y la expansión monetaria (la otra gran apuesta contra la crisis) remeda una de sus causas: la prolongación excesiva de políticas monetarias laxas, con tipos de interés que, como entonces, fueron en muchos casos negativos en términos reales y contribuyeron a gestar una gran espiral de crédito y especulación inmobiliaria como ahora alimentan una vertiginosa revalorización de bonos.

Ambas políticas están profundizando el empobrecimiento de las clases medias y la brecha de riqueza en la sociedades avanzadas, que fue una de las secuelas que ya se constató en el último periodo de crecimiento mundial. Estudios como los del profesor Branko Milanovic evidencian que entre 1998 y 2008 los ricos lograron ser más ricos y los pobres, menos pobres, pero que los estadios intermedios (las amplias clases medias, sobre las que se fundamenta la cohesión social y la moderación política) sufrieron un estancamiento e incluso un retroceso.

Los ajustes públicos y las reformas laborales agudizaron este fenómeno y agrandaron la polarización social. Y los tipos de interés ínfimos aún lo acrecentaron más porque generan una "represión financiera" que, aunque alivia a los endeudados, empobrece a la clase media ahorradora a la vez que acrecienta el valor de los grandes patrimonios por la revalorización de activos a la que conduce la ofensiva monetaria.

Algunos organismos multilaterales vienen alertando sobre los efectos perversos de la creciente brecha de riqueza: la desigualdad frena el crecimiento y genera disidencia social. En su última asamblea, celebrada en Washington, el FMI volvió a ligar la desigualdad creciente con la propagación de los populismos y la deriva hacia el proteccionismo.

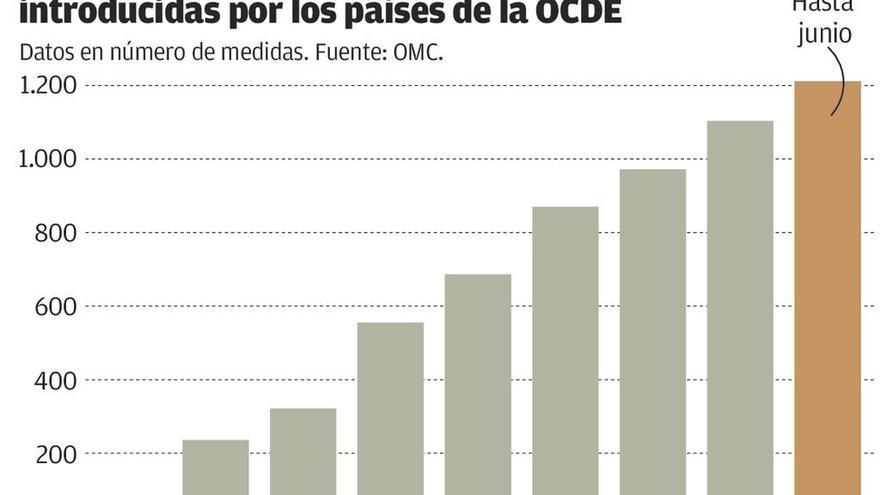

El giro proteccionista que se constata en muchos países apunta a su vez a un intento rudo de corrección de los desequilibrios externos por cuenta corriente de las economías deficitarias, cuya agudización y prolongación durante el largo periodo de bonanza fue otra de las causas determinantes de la crisis de 2008.

La coexistencia de países con fabulosos superávits en su saldo exterior con otros lastrados por enormes déficits externos fue posible por la rauda liberalización de los flujos de capitales que acompañó a la integración de los mercados durante la etapa de desregulación. Los flujos de ahorro acudieron de la periferia al centro del mundo, y los superávits de los países excedentarios y eminentemente exportadores se reciclaron como inversión en los países deficitarios, financiando sus déficits fiscales y por cuenta corriente. La divergencia entre unos y otros se volvió insostenible y esa disparidad, canalizada a través de los mercados de capitales y de deuda y del sistema financiero, contribuyó (junto con la diseminación mundial de las titulizaciones de "créditos basura" como activos supuestamente seguros) a convertir la quiebra de un banco de inversión el 15 de septiembre de 2008 en un colapso financiero supranacional.

La pulsión proteccionista que ahora se constata propugna de forma impremeditada un cierre de fronteras para detener (frenando importaciones e inmigración) la supuesta fuga de riqueza. Pero el aislacionismo, lejos de ser la solución, puede ser el problema.