Duro Felguera y sus bancos acreedores están acercando posiciones y el proceso para culminar un acuerdo para la recapitalización y refinanciación de la sociedad ha entrado en una fase de aceleración, según coincidieron ayer en señalar medios de la negociación cercanos a las partes concernidas. El plan en el que se trabaja (y sobre el que ya existe un primer documento, que ahora se está perfilando) recoge los cinco pilares que se habían juzgado imprescindibles desde un primer momento: ampliación y extensión de avales bancarios a la sociedad, recapitalización mediante la incorporación de nuevos inversores, refinanciación de deuda, venta de activos y cambio del primer nivel ejecutivo.

El nuevo clima para acelerar la negociación podría permitir un acuerdo antes de que el día 30 venza el plazo de moratoria que concedieron los acreedores financieros a Duro -salvo que reaparezcan escollos, como, de hecho, ya ocurrió en los últimos meses-, pero, de no dar tiempo antes de que se agote el plazo, y de persistir el actual compromiso para culminar la formalización del pacto, no habría ningún inconveniente, dijeron medios de la negociación, para ampliar más allá del día 30 el periodo durante el que los bancos han renunciado al cobro de los intereses y de las amortizaciones del principal de la deuda.

Simultáneamente se están produciendo conversaciones y contactos con diversos grupos que han mostrado interés en invertir en Duro Felguera para incorporarse a su accionariado. Aunque en las últimas horas ha circulado como posible pretendiente el nombre del grupo asiático China State Construction Engineering (CSCEC) -la mayor constructora mundial y que actualmente negocia su posible entrada en la constructora española OHL-, medios conocedores aseguraron que este grupo no figura entre los que han mostrado interés hasta ahora por la ingeniería asturiana y que ningún otro grupo chino ha estado o está negociando con este fin.

La identidad de los grupos que sí están conversando con Duro y sus acreedores no fue desvelada, aunque se sabe que entre ellos persiste el interés del fondo británico Bybrook. Los medios consultados aseguraron que este inversor sigue involucrado pero que "es uno más" de los que están hablando con la compañía y con el conglomerado de bancos.

Entre los negociadores existe la convicción de que cuando se materialice el acuerdo de refinanciación y de ampliación y renovación de avales a Duro, otros inversores podrían plantear ofertas adicionales porque se habría despejado una de las incertidumbres cruciales que pesa sobre la sociedad.

Duro tiene previsto celebrar la próxima semana un consejo para aprobar las cuentas del último trimestre, en la que será su tercera reunión este mes. El empuje definitivo al acuerdo con la banca podría producirse ahí o en cualquier otro momento. "No habría inconveniente para convocar una reunión extraordinaria cuando se necesite", dijo una persona implicada en las conversaciones. "Lo importante", indicó otro responsable conocedor de los contactos, es que "la negociación está cogiendo ya velocidad de crucero" y "las partes se han conjurado para acelerarlo". "Ya hay un plan", precisó, "y ahora se está refinando".

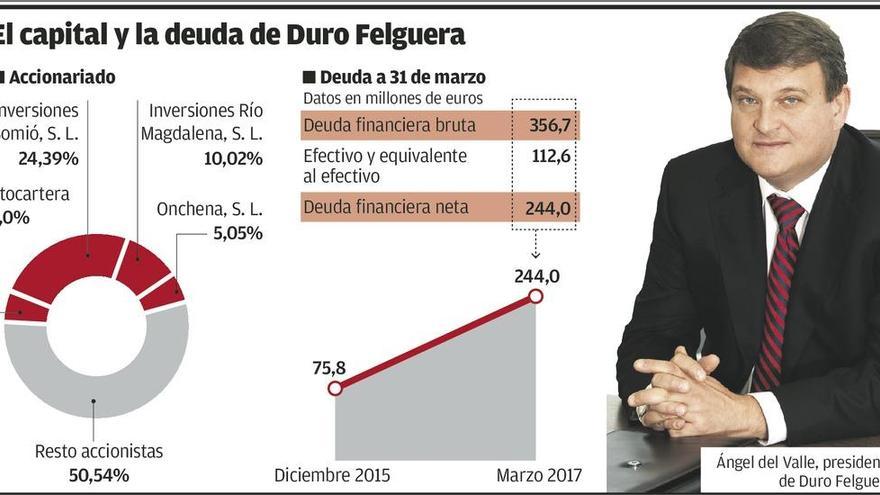

Los desencuentros entre la banca y la actual mayoría accionarial de Duro y su máximo representante, Ángel Del Valle, presidente y consejero delegado, "están ahí, pero esto es un asunto a resolver en paralelo", dijo un conocedor de las negociaciones. Las discrepancias obedecen al análisis sobre las causas de los problemas de Duro (una deuda neta de 240 millones contraída con la banca al tiempo que la sociedad reclama 508 millones a diversos clientes en Argentina, Venezuela, Australia e India) y las distintas secuencias con las que , según cada parte negociadora, prevén que se produzca debería producirse el relevo en el primer puesto ejecutivo: la banca pretende acelerarlo y el actual consejero delegado, Ángel del Valle, aspira a acompasarlo con la concreción del compromiso de solución de las estrecheces financieras de Duro.

El diseño y cuantía de la ampliación de capital no parece que vaya a ser obstáculo, aunque a mayor tamaño de la operación, mayor será la dilución de la participaciones accionariales de los socios preexistentes, incluidos los paquetes de control: el 20,6% de la familia Arrojo (a la que pertenece Del Valle) y el 10,6% de la dinastía Arias, que le es afín. En medios cercanos a estos accionistas se aseguró en las últimas horas que su posición no será de impedimento sino de contribuir a garantizar el futuro de Duro.