El movimiento de fusiones en el sector crediticio español puede reanudarse en los próximos meses y Liberbank está llamado a protagonizar de nuevo alguna operación, según los escenarios que se manejan en ámbitos financieros. El banco resultante de la integración de Cajastur, Caja Extremadura y Caja Cantabria se perfila ya como candidato a una fusión con Banco Mare Nostrum (BMN), entidad participada en un 65% por el Estado y para la que el Gobierno estaría buscando emparejamientos.

La hipótesis de una operación entre Liberbank y BMN ha ganado enteros en las últimas semanas a raíz de un cambio de planes del Ejecutivo central acerca de la estrategia que el Fondo de Restructuración Ordenada Bancaria (FROB), accionista principal, seguirá para reprivatizar su participación. El ministro de Economía, Luis de Guindos, confirmó el pasado junio que el FROB estaba trabajando en la salida a Bolsa de Banco Mare Nostrum. La fecha se fijaría en función de las condiciones del mercado, si bien el posible calendario quedaba también condicionado por la cercanía de las citas electorales (los comicios catalanes en septiembre y los generales a fines de año).

El propósito de la salida a Bolsa era cumplir con los mandatos de la Comisión Europea y del Banco Central Europeo, según los cuales las entidades que recibieron ayudas públicas deben salir al mercado antes de 2017 y otras ligadas a las antiguas cajas deben hacerlo también antes de 2019. Se buscaba también dar liquidez a los inversores institucionales que en su día suscribieron una emisión de bonos convertibles y que hoy poseen el 20% del capital de BMN. La operación no incluiría de inmediato la venta en oferta pública de todo o de una porción mayoritaria de la participación estatal. El Gobierno prefiere esperar a asegurarse un precio óptimo y eludir el desgaste político que supondría perder buena parte de los casi 1.700 millones que inyectó en BMN, banco resultante de la fusión de Caja Murcia, Caja Granada y la balear Sa Nostra.

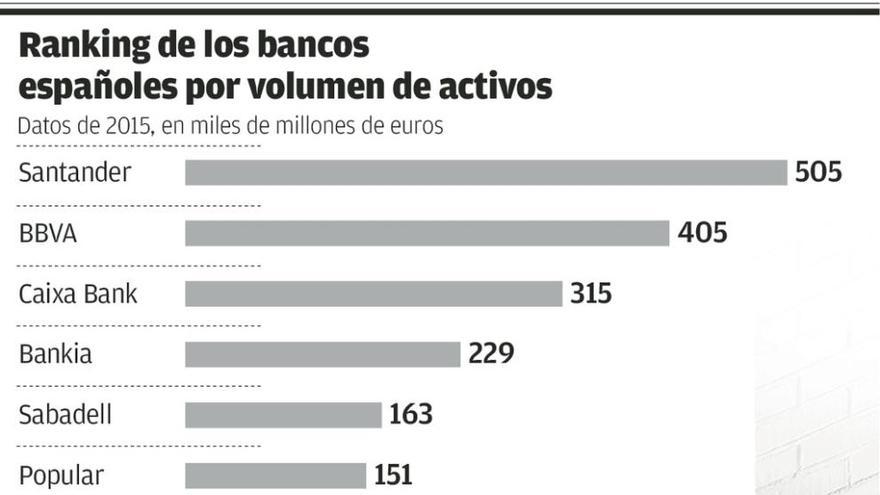

Las turbulencias en los mercados han llevado ahora al FROB a aparcar la salida a Bolsa, según "El Confidencial". El fondo estatal examina otras opciones, como la fusión o venta de BMN a otra entidad. Las mismas informaciones atribuyen a Liberbank un interés singular en esa operación. El banco negó ayer que existan contactos oficiales o que esté en marcha negociación alguna. Pero entre los bancos de inversión se considera una operación plausible. Los medios consultados ven más improbable que BMN sea vendida a uno de los grandes bancos que su integración con alguna de las entidades pequeñas resultantes de la fusión de cajas: Unicaja, Ibercaja, Abanca o Liberbank.

La entidad hoy liderada por la Fundación Bancaria Caja de Ahorros de Asturias (tras la desaparición de la caja de ahorros como tal) tiene la ventaja de que ya está en Bolsa (cotiza desde 2013), lo que, en caso de fusión, permitiría al Gobierno ir vendiendo en el mercado su participación sin necesidad de una oferta pública y con un menor riesgo de pérdidas al tratarse de una entidad mayor. Liberbank, con 5.200 empleados y un millar de oficinas, y BMN, con 4.100 trabajadores y 770 sucursales, tienen redes comerciales geográficamente complementarias. "La operación tiene lógica", opinaron fuentes financieras. Aunque, precisaron esos medios, hay más combinaciones posibles y se especulará con muchas ahora que se avecina otra ronda de fusiones. Será en todo caso después de las elecciones generales, pronosticaron los medios consultados.